Деньги и денежная эмиссия

Второй вопрос, на котором я бы хотел остановиться, это связь между денежной эмиссией (так называемым печатаньем денег) и инфляцией.

Прежде всего, термин "печатанье денег" сейчас не вполне верен. Большая часть денег, обращающихся в экономике, никогда не приобретает бумажного вида. Это деньги на счетах, на карточках и во вкладах. Так что лучше говорить - денежная эмиссия, понимая, что Центральный банк выпускает в обращение безналичные деньги, а по мере необходимости выдает, в обмен на эти безналичные, наличные деньги. Так что денежная эмиссия может быть не связана с физическим печатаньем денег, если все будут рассчитываться безналом и платежными карточками.

Второе. Есть простой и интуитивно понятный экономический закон. Суммарная стоимость проданных товаров равна сумме денег, за них уплаченных. Многим кажется, что из этого закона следует, что если Центробанк выпускает дополнительные деньги, то денег будет больше, а товаров-то больше не станет, значит, вырастет цена и будет инфляция. Ошибка в этих рассуждениях в том, что далеко не все деньги, выпущенные в обращение, сразу идут на покупку товаров. В некоторых ситуациях домохозяйства предпочитают накапливать деньги в сундуках и под подушкой, а в некоторых - делать покупки, не имея денег, в кредит. Экономисты этот фактор, влияющий на цены, называют скоростью обращения денег. В ситуации, когда деньги накапливаются, они говорят, что падает скорость обращения денег. А в ситуации, когда с зарплаты все деньги уходят сразу на погашение долгов, чтобы в следующем месяце опять в них влезть - что скорость обращения денег растет.

Если Центральный банк выпускает дополнительные деньги, то это далеко не всегда ведет к росту цен, деньги могут осесть в накопления. А если Центральный банк проводит политику денежного сжатия (отбирает деньги), то цены падают не всегда, люди просто быстрее оборачивают деньги.

Более того, правильный Центробанк просто обязан в случае роста накоплений выпускать дополнительные деньги, а в случае роста кредитов - собирать деньги. Судите сами, вдруг все начали копить. Товары не покупаем, деньги сундучим. Спроса на товары нет, выпуск падает, зарплата падает, ожидаем увольнения, начинаем покупать еще меньше, копить еще больше. Так экономика входит в пике. Чтобы этого не допустить, ЦБ должен выпустить денег, чтобы компенсировать внезапно возросшие накопления. Обратная ситуация: все бросились покупать, залезли в кредиты. Товаров-то больше не стало. Цены пошли вверх. Нехорошо это, кредит нужно ограничить, деньги изъять. Это обычные будни центральных банков всего мира.

Какой можно сделать практический вывод? Когда Вам говорят, что вот все печатают деньги, будет рост цен, инфляция, Вас обманывают. Иногда по незнанию, но обычно умышленно, чтобы заставить Вас пойти и купить что-нибудь ненужное в ожидании роста цен. Денежная эмиссия в период кризиса - правильное поведение центральных банков. Инфляция будет, если кризис кончится, а деньги не будут изъяты. Так что важно знать, когда кончится кризис. А это можно увидеть по тому, как ведут себя люди вокруг. В вопросе прогнозирования инфляции лучше полагаться на общие потребительские настроения окружающих Вас людей, на их текущие предпочтения в смысле накопления или покупок.

К сожалению в статьях периодически встречаются ошибки, они исправляются, статьи дополняются, развиваются, готовятся новые. Подпишитесь, на новости , чтобы быть в курсе.

Если что-то непонятно, обязательно спросите!

Задать вопрос. Обсуждение статьи. сообщений.

Еще статьи

Против роста цен, инфляции, подорожания. Все дорожает, подорожает. Ост...

Мы должны остановить рост цен. Это наша важнейшая задача, как граждан России. По...

Спекуляции. Заработать / потерять. Доход, заработок спекулянта. Выгодн...

Спекуляции - один из очень интересных способов заработка. Выгодно ли спекулирова...

Заработок форекс, forex - отзывы, личный опыт, возможности, риски, при...

Личный опыт Форекс. Хеджирование валютных рисков. Каков принцип работы? Кто и ка...

Доходность инвестирования в акции, долевые активы, формула. Риски, лик...

Правильная формула доходности инвестирования в акции. Риски инвестирования в акц...

Даем деньги в траст. Как выбрать управляющего и не лишиться средств?...

Критерии выбора управляющего. Когда и кому имеет смысл отдать деньги в траст?...

Инвестируем в понятные простые проекты. Анализируем объекты вложений. ...

Хорошие инвестиции в понятные и простые проекты. Минимум посредников. Наличие пл...

Золото, серебро, палладий, платина, металлы. Инвестировать, вложить, к...

Стоит ли сейчас инвестировать в металлы? Как инвестировать? Способы вложения в з...

Покупка автомашины в кредит. Выгодно ли? Как оценить. Планируем покупк...

В кредит или за наличные? Как выгоднее покупать автомобиль? Планируем покупку ма...

Полесский государственный университет, Беларусь

Взаимосвязь эмиссии и инфляции.

Влияние реального сектора экономики на эти процессы

Роль эмиссии в экономике любого государства, с тех пор как возникли деньги, весьма противоречива. Она влияет на укрепление и ослабление экономики, повышение доходов государственных бюджетов и покрытие их дефицитов, изменение покупательной способности и валютных курсов национальных валют. В этой связи, естественно, внимание ряда экономистов обращено к вопросам эмиссии денег.

Исключительное право денежной эмиссии как в безналичной, так и в наличной формах в РБ принадлежит Национальному банку Республики Беларусь.

Денежная эмиссия по определению влечет за собой изменение количества денег в обращении. В разумных пределах это изменение не представляет опасности для экономики, но при чрезмерных или недостаточных темпах эмиссии возникает ряд проблем .

Эмиссия денег является главной причиной инфляции. В современной денежной теории,главная причина инфляции всегда и везде одна эмиссия. Увеличение активов центрального банка влечет высокие темпы роста денежной массы,что неизбежно приводит к инфляции.Десятки авторов на примере высокой инфляции в самых разных странах убедительно доказали,что первопричина инфляции – эмиссия.

Обычно, инфляция – это порождение неправильной монетарной (денежно-кредитной) политики государства. Стоит ужесточить монетарную политику и ситуация выправляется. Такие монетарные действия называются дефляция . Весь набор этих действий сейчас можно наблюдать в РБ. Стоит специально отметить, что при инфляции, кроме цен, изменяются и макроэкономические параметры - курс национальной валюты и\или объём денежной массы (ДМ), а одним из макроэкономических признаков стабилизации является стабилизация курса и\или стабилизация денежной массы. Такую монетарную политику необходимо проводить крайне осторожно и ограниченно, т.к. на определённом этапе её применения она уже будет вести к банкротствам и росту безработицы, что уменьшит поступления налогов и заставит бюджет нести дополнительные расходы на социальные программы для безработных, что заставит государство запустить эмиссию, которая запустит инфляцию заново .

Следует подчеркнуть, что в сложившейся ситуации правительство нашей страны должно поставить проведение антиинфляционной политики на первое место. Любая попытка в нынешних белорусских условиях увеличить денежную массу приведет к падению курса и новому витку инфляции. Что мы уже наблюдали в 2011 году, инфляция за годсоставила 108,7 % .

Анализируя динамику агрегатов денежной массы за 2010-2011 гг., можно обосновать такой высокий уровень инфляции.

Таблица 1 - Динамика агрегатов денежной массы

Млрд. рублей

|

Показатель |

01.01.2011 |

01.01.2012 |

Прирост |

|

|

млрд. рублей |

Процентов |

|||

|

Наличные деньги в обращении(М0) |

4493,9 |

6711,8 |

2217,9 |

49,4 |

|

Активная рублевая денежная масса(М1) |

13662,9 |

20340,3 |

6677,4 |

48,8 |

|

Денежная масса в нац. определении (М2) |

25399,3 |

41165,5 |

15766,2 |

|

|

рублевая денежная масса (М2*) |

26425,0 |

43354,6 |

16929,6 |

64,1 |

|

Широкая денежная масса (М3) |

50260,2 |

111195,3 |

60935,1 |

|

Примечание –

Рис.1. Схема двойственности денег

Функции денег : 1) измерение всех экономических благ, а также природного вещества, вовлекаемого в экономику из природы; 2) посредничество в обмене благ на основе универсальности товара-денег; 3) установление и погашение долгов, долговых отношений; 4) сопровождение экономических актов в статике (создание фирмы) и в динамике (продвижение стоимостей в цепи экономических переделов – от субъекта к субъекту); 5) фиксирование богатства , заключенного в объектах собственности и в начислениях доходов; 6) простое (некапитальное) накопление, сбережение -накопительство массы для крупных единовременных затрат; 7) представительство субъекта в социально-политической экономике.. Последнее – обобщенная характеристика субъекта, показывающая всему миру его успех в экономической деятельности. Список самых богатых людей ежегодно публикуется в открытой печати.

В части1), 2), 4) универсальность денег как меры объектов и сопровождения их движения связана с явлением стоимости из природы – при вовлечении природного бесстоимостного вещества в экономику. Массовой волной прибывшего из природы продукта, при оформлении его ценности в экономике, востребуется соответствующая масса денег. А уже затем при помощи денег осуществляется текущее продвижение стоимости по переделам экономики – от собственника к собственнику.

Однако, деньги не являются непосредственным потребительским благом – они лишь дают доступ к получению любого блага в экономике. Более того, они относительно независимы от стоимостей в их раздельном движении. Такая отстраненность, оторванность создает условия для возможных несоответствий, инфляции, кризисов.

Деньги могут быть представлены в координатах «субъекты-пространство-ценности» - см.рис.2.

Рис.2. Деньги в координатах «субъекты-пространство-ценности»

Из схемы_2 видно, что все ценности, содержащиеся в экономике и вовлекаемые в неё из природы, соизмеримы в деньгах, что деньги обслуживают рынок, обеспечивают работу бизнеса и преодолевают границы государств..

Виды денег – плановые и реальные. Плановые деньги существуют в финансовых планах - фондах, бюджетах, резервах, а также в учетных записях на бухгалтерских счетах, например, при начислении заработка. Реальные деньги существуют в двух видах – наличные и безналичные; первые на руках и в кассах субъектов, а вторые – на счетах субъектов в банках. Плановые деньги всегда расписаны-распределены частными суммами в клеточках таблиц финансовых планов.. Исходя из формулы экономических отношений «кто-кому, по какому поводу и сколько должен », каждая сумма в финплане показывает напряженность отношений между плательщиком (источником) и получателем (бюджетом). Эта заданная планом напряженность снимается движением реальных денег в процессе хозяйственной деятельности, при исполнении плана. Реальные деньги могут быть сосредоточенны в одних руках в любых неравномерных количествах, а безналичные – в огромных суммах на каком-либо счете в банке и в самое короткое время. При этом перемещение реальных денег в пространстве, со счета на счет и из банка в банк происходит почти мгновенно и всей суммой сразу, а не по копейке, рублику, еврику.. Деньги в реальном обороте существуют в наличной и безналичной формах. Безналичная – это форма существования денег в ячейках компьютерной памяти, или на банковских счетах. Владелец может распоряжаться такими деньгами дистанционно - при помощи банковских электронных карточек.

Итоговое определениеденег: универсальная экономическая сущность в единстве противоположностей – меры всех ценностей и носителя энергии в экономике; раскрывается в функциях – измерения благ, посредничества в обмене благ, установления и погашения долговых отношений, сопровождения экономических актов, фиксировании богатства, простом накоплении и представительстве субъекта в социально-политической экономике.

Наличие и движение денег в экономике порождает проблему величины денежной массы, обеспечивающей нормальное ведение народного хозяйства. Соотношение ценности натуральных благ и денег ставит вопросы добавления денег в обращение, или эмиссии, изъятия их из оборота, а также вопрос обесценения денег, или инфляции.

Денежная масса – это совокупность наличных и безналичных денег, платежных средств, обеспечивающих движение товаров, услуг, работ в народном хозяйстве страны. Количество денег, необходимых для нормальной работы экономики, может быть исчислено разными способами. Согласно одному подходу, этот расчет ведется, исходя из годовых среднестатистических показателей, относящихся к прошедшим периодам, либо на будущее:

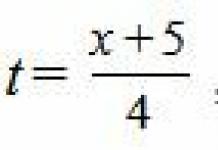

Дп = (Стов.прод. – Стов.кр + С пл. – Свзп) / Об.д, где (1)

Дп – количество потребных денег

Стов.прод – сумма товарных продаж (товаров, работ, услуг)

Стов.кр – сумма товарных продаж в кредит

С пл – сумма платежей во исполнение обязательств

Свзп – сумма взаимопогашающихся платежей

Об.д – число оборотов денег

Согласно другому подходу, формула массы денег, потребных для нормальной работы экономики: Дп = Дн + Дт – Дс, где (2)

Дп – нормальная потребность экономики в деньгах

Дн – деньги новые, востребованные массой природного вещества, вовлеченного в экономику и получившего денежную оценку

Дт – деньги текущего хозяйственного оборота

Дс – деньги «старые», соответствующие продукту-товару, выбывшему из оборота в конечное потребление.

Потребность в наличных деньгах определяется суммой заработков, начисленных для выдачи работникам на руки. Но при этом расширяется безналичный оборот платёжных операций – по электронным денежным кредитным карточкам.

Таким образом, самоценность денег обманчива – ценность денег в экономике связана с ценностью продукта. Поэтому можно говорить о разной качественной ценности денег-валют разных стран. Действительно, если за американским долларом или английским фунтом стерлингов, европейским евро стоит выстраданный историей, инженерной мыслью, техникой, технологией, ориентацией на потребительские нужды продукт , то и “поле” этой валюты, ее покупательная способность гораздо сильнее рубля, за которым стоит продукт более близкий к “дармовой природе” и менее подвергшийся умственной, инженерной, технико-технологической обработке живой человеческой энергией, менее ориентированный на потребности человека – последней инстанции признания ценности продукта.

Для анализа количественных изменений денежного движения, обращения используют показатели «денежных агрегатов» - в России это М0, М1, М2 и М3.

М0 – включает всю наличность в обращении – бумажную и монетную;

М1 – включает М0 + деньги на всех банковских счетах текущего характера + депозиты населения «до востребования»;

М2 – включает М1 + срочные депозиты населения;

М3 – включает М2 + депозитные и сберегательные сертификаты + облигации государственного займа.

Естественными соотношениями является превышение каждого последующего денежного агрегата над предыдущим.

Денежная эмиссия и инфляция. Деньги в экономике движутся – навстречу товарам и услугам, работам. Однако, при возрастании товарной массы и её ценности, прежних денег может недоставать. Кроме того, расширение экономической сферы порождает новые потребности в капитальном освоении природы, её вовлечении в экономику. Эти обстоятельства востребуют дополнительную массу денег.

Денежной эмиссией называется выпуск в обращение дополнительных денег, что предпринимается в силу разных обстоятельств, и приводит к увеличению денежной массы в экономике. В соответствии с видами денег предпринимается эмиссия наличных и безналичных денег. Эмиссия наличности – прерогатива Центрального банка, он принимает решение о сроках и масштабе эмиссии на основании макроэкономического и технического анализа денежного обращения в стране.

Эмиссия безналичных денег осуществляется в системе коммерческих банков, обладает свойством «мультипликатора» и приводит к созданию дополнительных «кредитных денег», нацеленных на капитальное приложение.. Эффективная реализация капитальных проектов, прибыльность капитальной деятельности позволяет с лихвой вернуть в систему реальные деньги, покрыть ими выпущенные безналичные деньги на всех ступеньках мультиплицирования. Если же проект не дал ожидаемой отдачи, реальных ценностей не создано, то создается «провал» в денежном поле экономики, что ведет к инфляции – обесценению денег, на которые всё меньше можно купить реальных ценностей.

Кроме того, в банковской системе, часто в связи с исполнением финансовых планов, не обеспеченных реальными поступлениями, проявляется феномен порождения денег - именно банковских денег - с опасной возможностью превышения общей денежной массы тех пределов, которые ограничены товарной массой. В этом случае может возникнуть эффект инфляции , то есть обесценения денег, поскольку ценность излишней массы становится фиктивной. Банковская система играет важную роль и в процессах реального денежного обращения - по ее сети осуществляются безналичные расчеты между экономическими субъектами. Но в кредитных отношениях деньги выполняют особую функцию (см.далее).

Инфляция имеет и естественное основание – иссякание природных ресурсов, добыча которых отодвигается в труднодоступные районы, становится все дороже.. Такая естественная инфляция во всем мире оценивается величиной 1-2% к денежной массе. Именно поэтому владельцы денег ищут прибыльное приложение денег, что поддержит их ценность посредством увеличения их количества в собственности..

Денежные волны – явление востребования денег навстречу волнам прибывающих из природы естественной новых натуральных стоимостей, а также движения по каналам связи в сети банковской системы.

Денежный оборот может быть рассмотрен, исходя из движения продукта-товара, начинающего свой оборот в экономике сырьём от бесплатной безденежной природы, – что востребует денежной оценки и денежного сопровождения от субъекта к субъекту, и заканчивающего его в непроизводительном потреблении, не требующем денег. При этом деньги высвобождаются от сопровождения товара и могут быть противопоставлены «волной» новым порциям природных ресурсов, вовлекаемых в экономику – формула (2).

Обычно в экономике рассматриваются так называемые «денежные потоки » - представление о некотором «движении» денег по финансовым каналам распределения.. Однако, такое представление действительно только для наличного денежного оборота, в котором реальные денежные знаки, банкноты «передвигаются», передаются от одного лица к другому. Для безналичных расчетов точнее не поточное, а волновое движение денег в сети банковских и учетных бухгалтерских счетов. То есть отсутствует порублевое, подолларовое перетекание денег из одного места в другое, но имеет место волновое – движение всей денежной массы, как правило, соответствующей движению массе материальных и нематериальных благ – в некотором равновесии (с учетом товарных запасов и денежных отложений вне оборота). Как только естественное материально-волновое равновесие в экономике нарушается – несоответствием виртуальных денег стоимости произведенных реальных благ, неучтенными действительными деньгами, произвольной эмиссией денег - возникают соответствующие кризисные ситуации, разрушающие экономическую систему.

Эмиссия – это такой выпуск денег в оборот, который приводит к общему увеличению денежной массы в обращении. Эмиссия бывает наличная и безналичная.

Государство может увеличить денежную базу двумя способами.

Во-первых, государство может «напечатать деньги». При этом государство выпускает новые облигации и продает их центральному банку, который оплачивает их путем соответствующего увеличения государственных депозитов.

Во-вторых, правительство может дать задание центральному банку провести операции на открытом рынке, а именно: закупить от имени государства облигации у частных лиц или организаций.

Инфляция – это повышение общего уровня цен. Это не означает, что повышаются обязательно все цены. Даже в периоды довольно быстрого роста инфляции некоторые цены могут оставаться относительно стабильными, а другие падать. Одно из главных больных мест инфляции – это то, что цены имеют тенденцию подниматься очень неравномерно. Одни подскакивают, другие поднимаются более умеренными темпами, а третьи вовсе не поднимаются.

Инфляция измеряется с помощью индекса цен. Индекс цен определяет их общий уровень по отношению к базовому периоду.

Виды инфляции (по темпам):

1. Ползучая – не более 10% в год

2. Галопирующая – не более 100% в год

3. Гиперинфляция – более 100% в год

Методы борьбы с инфляцией:

I группа – Виды денежных реформ в мире:

1. Нуллификация – аннулирование старой (обесцененной) денежной единицы, в Германии после I Мировой Войны на 1 новую марку сдавали 1 триллион старых марок.

2. Реставрация или ревальвация – восстановление прежнего золотого содержания денежной единицы или (с 1976 г., когда деньги перестали менять на золото) рост курса национальной валюты по отношению к инвалютам.

3. Девальвация – (в РФ 1998г.) это снижение золотого содержания денежной единицы или снижение курса нац. валют по отношению к инвалютам.

4. Деноминация – (в РФ в 1998 г. зачеркнуто три нуля) укрупнение масштаба цен, зачеркивание нулей.

II группа – Антиинфляционная политика:

1. Регулирование спроса на деньги – через увеличение налогов, увеличение процентной ставки по кредитам.

2. Регулирование доходов :

- Регулирование зарплаты – в РФ в 1992-95 гг. лишь 4 размера минимальной оплаты труда переносилось на себестоимость товара, свыше 4 размеров м.о.т. – налоги из прибыли

Инфляция вызывается денежными и неденежными факторами :

1. Эмиссия наличных денег.

2. Дефицит государственного бюджета.

3. Бегство капитала за рубеж.

4. Долларизация экономики.

5. Искусственная нехватка денег.

6. Использование суррогатов денег.

7. Низкий курс рубля, который стимулирует экспорт сырья и энергоносителей.

8. Увеличение издержек производства вследствие роста цен на сырье и энергоносители, заработной платы.

9. Инфляционные ожидания.

10. Теневая экономика.

| Предыдущая |

Многие знают, что эмиссия – это когда государство печатает бумажные деньги и выпускает их в оборот. Но бумажные деньги в современном товарном обороте составляют всего 5- 6% (См. об этом - В.Иноземцев «Дефолт для США невозможен» //АИФ, №22, июнь 2004 г. С.8).

остальные деньги – электронные, которые не печатают в типографии, а просто в эмиссионном банке набирают на компьютерной клавиатуре и перечисляют по электронной почте.

Если сегодня в США «гуляет» около 150 миллиардов бумажных долларов, а в остальном мире – 450 миллиардов, то электронных долларов «гуляет» соответственно, в 20 раз больше.

Деньги – это товар особого рода, который обладает абсолютной ликвидностью, т.е. свободно обменивается на любой другой вид товара.

Товарная ценность денег определяется их количеством и количеством товаров, оборот которых обеспечивается этими деньгами.

Если количество товаров, работ и услуг в обороте увеличивается (имеет место рост ВВП), стоимость денег будет возрастать (это называется - дефляцией).

Если количество денежной массы увеличить путем эмиссии, стоимость денег будет уменьшаться (это и является инфляцией).

Эмиссия не вызовет инфляции тогда, когда ее размер не превышает объемов роста ВВП.

Когда же эмиссия применяется, как средство преодоления бюджетного дефицита (превышения запланированных расходов бюджета над запланированными доходами), это неизбежно приводит к инфляции .

Инфляция может быть на время приторможена применением специальных приемов, однако в этих случаях последствия всегда бывают печальными.

Уж если напечатаны лишние деньги, их стоимость обязательно уменьшится, но теперь уже не путем постепенной инфляции, а скачкообразно через девальвацию национальных денег, что случилось после обрушения в 1998 году пирамиды ГКО, тогда курс рубля к доллару уменьшился скачком в 4 раза. А до этого действовал валютный коридор и Центральный банк России для поддержания курса рубля выбрасывал на рынок золотовалютные резервы страны и брал кредиты, увеличив внешний долг страны с 80 миллиардов долларов (долг СССР) до 160 миллиардов. И только в виде процентов по этому долгу приходилось выплачивать ежегодно 10-12 миллиардов долларов (и это притом, что весь годовой бюджет России в 1999 году был равен 20 миллиардам долларов).

Вторичным источником (ускорителем инфляции) может быть и сама инфляция, и даже ее ожидание. Когда доверие населения к национальным деньгам подорвано, деньги вытесняются из товарного оборота, и заменяются бартерным обменом (товар на товар), либо заменяются иностранной валютой, если государственная власть это позволяет. Наша власть вопреки закону (п.1.ст. 2 ФЗ О валютном регулировании и валютном контроле РФ) пока это позволяет.

В этом случае даже после прекращения эмиссии инфляция продолжается вплоть до предельного вытеснения из оборота национальных денег, что и случилось в России в течение последнего десятилетия прошлого века.

В конце 90-х годов в России половина товарного оборота обеспечивалась долларами США, 20% - бартером и только 30% - рублями. К настоящему времени это соотношение изменилось не намного.